От чего зависят процентные ставки по вкладам? Какие факторы влияют на их изменение?

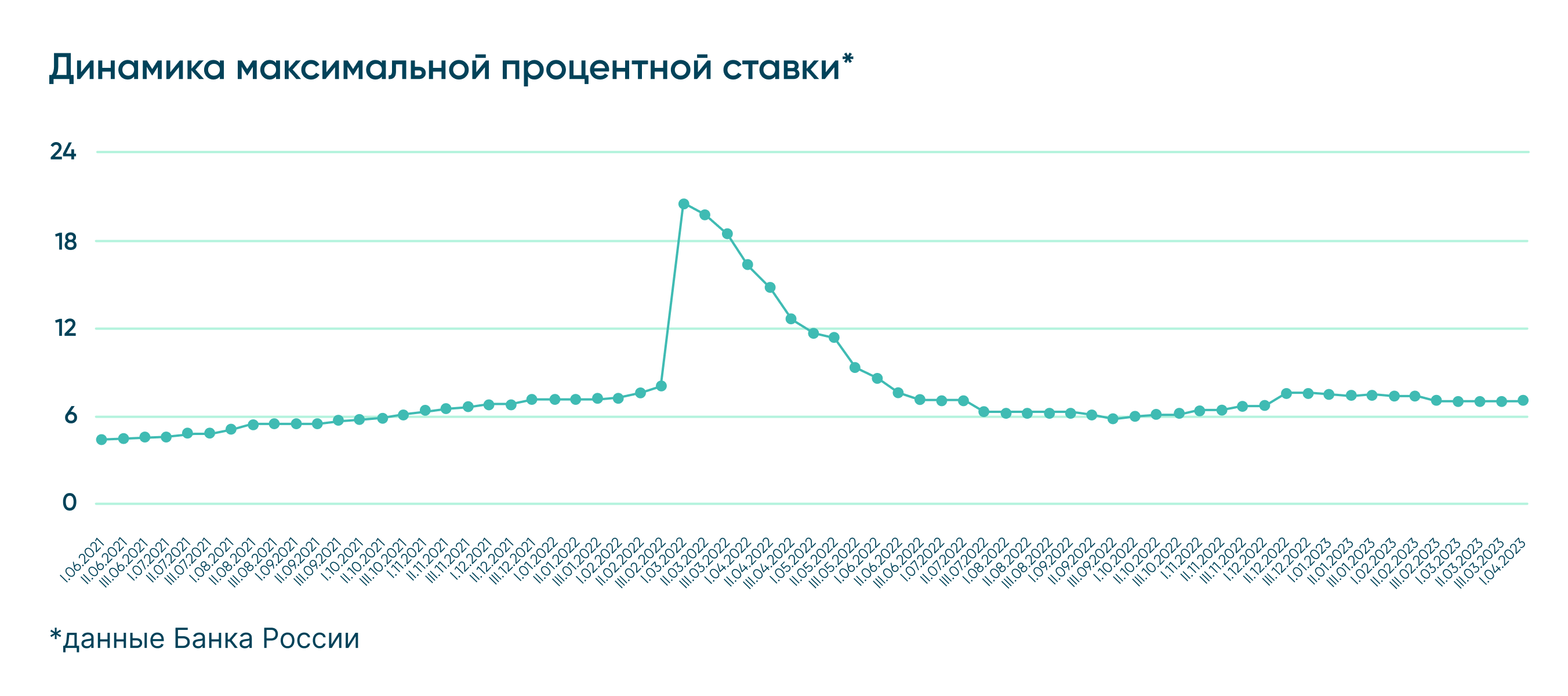

Ставки по вкладам в банках постоянно меняются, и за этими колебаниями можно наблюдать. Банк России отслеживает изменения максимальной процентной ставки десяти кредитных организаций, привлекающих наибольший объем депозитов физических лиц. Так, в начале марта 2022 года максимальные ставки по вкладам, согласно статистике регулятора, достигали 20,5% годовых, а спустя год значения опустились до 7,7%. Почему так происходит, что влияет на изменение процентов по вкладу, и как это может помочь в выборе вклада?

Как ключевая ставка влияет на проценты по вкладам?

Определяя ставки по своим вкладам, банки ориентируются, в первую очередь, на ключевую ставку Банка России. На момент публикации она составляет 7,5% годовых и держится на этом уровне уже несколько месяцев (с сентября 2022 года). Центробанк регулярно ее пересматривает: график решений по ключевой ставке публикуется на год вперед. Но бывают и внеплановые заседания: например, 28 февраля регулятор оперативно повысил ключевую ставку с 9,5% до 20% на внеочередном собрании.

Ключевая ставка — это процент, под который Банк России выдает краткосрочные кредиты коммерческим банкам и в то же время принимает от них деньги на краткосрочные депозиты. С помощью ключевой ставки Центробанк регулирует уровень инфляции в стране. Работает это так. При повышении ключевой ставки растут ставки как по вкладам, так и по кредитам для физлиц и компаний. То есть предприятиям и гражданам становится менее выгодно брать кредиты, и более выгодно — сберегать деньги на депозитах. Экономические субъекты меньше тратят деньги и инвестируют, денег в обороте становится меньше, спрос на товары и услуг снижается, а значит темпы инфляции замедляются.

При понижении ключевой ставки все в точности наоборот: люди и компании активнее берут кредиты, тратят и инвестируют, спрос на товары и услуги увеличивается, инфляция растет.

Центробанк на постоянной основе следит за изменениями цен, инфляционными ожиданиями и экономической ситуацией. На основе математической модели регулятор может прогнозировать изменения темпов роста цен в будущем. Если прогноз говорит об отклонении инфляции от целевых значений, Банк России может скорректировать ключевую ставку.

Банки тоже внимательно следят за решениями Центробанка, вербальными сигналами регулятора и основными индикаторами и в случае изменения ключевой ставки сразу же принимают решения о пересмотре ставок по вкладам, а иногда даже действуют проактивно, заранее повышая или снижая ставки по своим продуктам в соответствии с ожиданиями рынка.

Какие еще факторы влияют на размеры ставок по вкладам?

Изменение ключевой ставки задает тренд всему рынку банковских вкладов. Но есть и другие факторы, которые банки учитывают при определении ставок по собственным вкладам.

- Экономическая ситуация. В процветающих экономиках ставки по вкладам, как правило, ниже, чем в странах, переживающих турбулентный период.

- Состояние банковского сектора и доверие вкладчиков к банкам. Если банки стабильны и население доверяет банковской системе в целом, то ставки по вкладам могут быть не такими высокими.

- Состояние банка и потребность в привлечении новых средств. Банки устанавливают ставки в зависимости от своей потребности в привлечении денег. Важно остерегаться банков с неоправданно высокими (значительно выше всех игроков на рынке) ставками по вкладами. Разумеется, все вклады в пределах 1,4 млн рублей (и до 10 млн рублей в отдельных случаях) застрахованы Агентством страхования вкладов, но лучше всегда внимательно относиться к выбору банка и изучать информацию о нем.

Какие условия предлагают банки при формировании размера ставки по вкладам?

Помимо внешних рыночных условий величина процентов по каждому конкретному вкладу зависит от таких факторов, как:

- Срок размещения средств. Как правило, более высокие ставки банки предлагают на длинных сроках. Но бывают и исключения. Например, в марте 2022 года после резкого увеличения ключевой ставки банки предлагали вклады под 20% годовых, но на короткие сроки – как правило, на 3 месяца. Дело в том, что банки понимали, что период высоких ставок временный, и за ним последует снижение ставок в экономике. Так и произошло: уже через полгода ключевая ставка опустилась до 7,5% годовых.

- Тип вклада. На ставку по вкладу влияют его условия: минимальная сумма вклада, условия пополнения, возможность частичного или полного досрочного снятия средств, наличие минимального остатка, способ и периодичность начисления процентов (проценты могут начисляться на счет вклада или на отдельный счет, раз в месяц/квартал/единовременно в начале или конце срока действия вклада).

- Наличие капитализации. Капитализация – это присоединение процентов к «телу» вклада. Таким образом, в каждую последующую дату выплаты процентов сумма, на которую они начисляется, увеличивается, а значит растет и итоговая доходность. Разумеется, при условии, что вы не снимаете причисленные к вкладу проценты. О том, как правильно рассчитать доход по вкладу с учетом капитализации, читайте в этом материале.

Ставки по вкладам довольно сильно отличаются в различных банках. Дело в том, что у каждого банка свои потребности в привлечении средств. Регулируя ставку относительно среднерыночных показателей, банк может увеличивать или, наоборот, снижать приток новых средств вкладчиков.

В то же время банки ориентируются на общерыночные тренды. Каждый банк следит за ситуацией на рынке и принимает решение о пересмотре собственных ставок на основании нескольких факторов: изменения ключевой ставки, тенденциях в экономике, инфляционных ожиданий населения, изменение ставок по вкладам у банков-конкурентов и т.д.

Зная о том, на основании каких факторов банки принимают решения об изменении ставок по вкладам, можно выбрать правильный момент для открытия вклада или выбрать предложение с максимально выгодными условиями. Подробнее о том, как правильно сравнивать и выбирать вклада, мы рассказывали в этой статье.