Что представляет собой индекс страха и жадности

Под индексом страха и жадности в русских источниках имеется ввиду англоязычный термин Fear & Greed Index. Разработан инструмент был CNNMoney для определения инвестиционного настроения, преобладающего на рынке. Индекс позволяет определить две основные эмоции рыночных игроков, что дает понять, какую цену они готовы дать за акции и облигации. Индекс рассчитывается для разных периодов, на:

- день;

- неделю;

- месяц;

- год.

Индекс дает возможность оценить, сколько готовы платить инвесторы, а также оценить справедливость сложившихся на рынке цен. Логика достаточно проста: страх заставляет избавляться от акций. Чем он больше и чем быстрее игроки избавляются от активов, тем сильнее падает их стоимость. Жадность заставляет держаться за них, способствуя росту цен.

Создатели индекса Fear & Greed заявляли, что их целью была защита биржевых игроков от негативного влияния эмоций, приводящих к потере денег.Как считается индекс

Индекс определяется путем оценки семи источников. Используются следующие показатели:

- востребованность мусорных облигаций;

- мощность рынка;

- опционы пут и колл;

- востребованность безрисковых активов;

- широта рынка;

- размах стоимости акций;

- волатильность рынка.

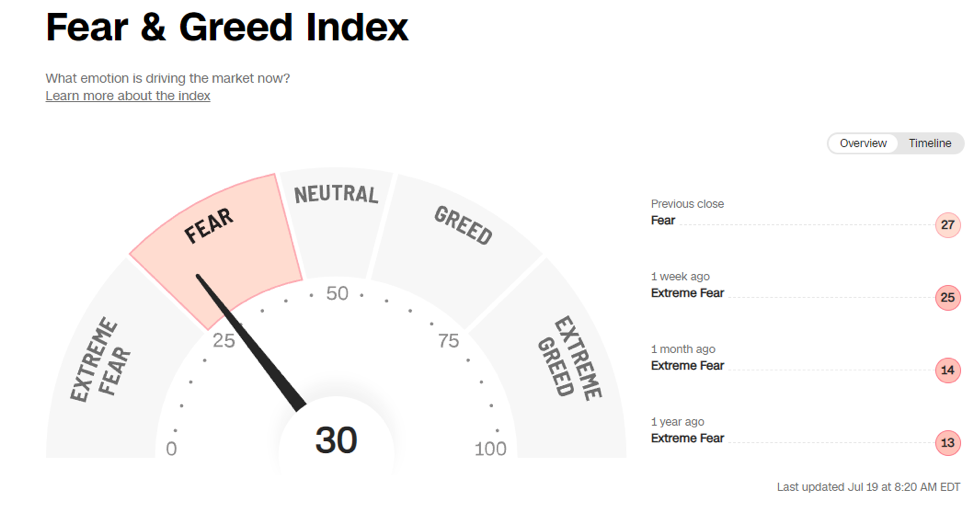

Индекс страха и жадности оценивается в баллах от 0 до 100. Чем выше показатель – тем больше уровень жадности, чем ниже – тем больше доминирует на рынке страх. Показатель индекса в 45-50 единиц означает нейтральное положение, когда разнонаправленные тенденции уравновешивают жадность и страх.

Доминирование страха наступает при значениях 25-45. О сильном страхе говорят, если индекс достигает 0-24. О тенденции к жадности свидетельствуют 55-75 баллов, сильной она становится при оценке более 75 баллов. Максимальную жадность отражает уровень в 100.Динамика рынка

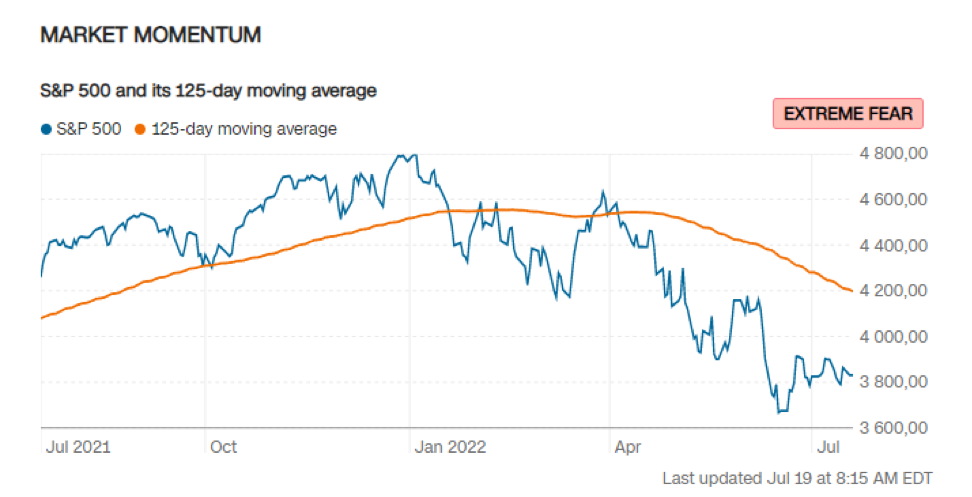

Для оценки используют индекс S&P500 по отношению к среднему показателю за период в последние 125 суток. При значении большем, чем среднее скользящее, можно говорить, что на рынке господствуют жадные «бычьи» тенденции. Если меньше – на рынке царит страх.

Мощность рынка

Определяется соотношением массы акций, располагающихся на высших и низших ценовых позициях за год. О царящей жадности говорит большее количество максимальных показателей, о страхе – противоположная ситуация.

Широта рынка

Характеристика оценивается разницей между растущей массой акций на рынке и числом активов, цены на которые снижаются. При близком к нулю или отрицательном результате можно говорить о доминирующем страхе. Положительные значения свидетельствуют о возрастании жадности инвесторов.

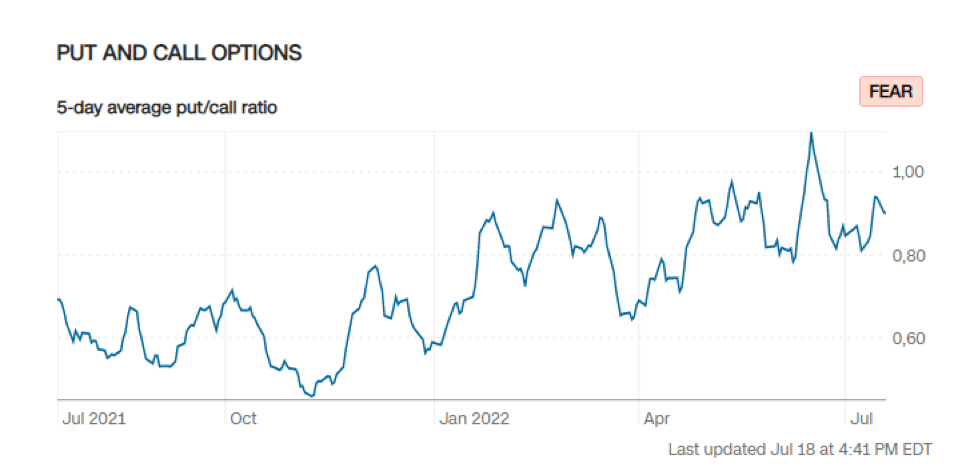

Опционы пут и колл

Опционами называют контракты, на основании которых инвесторы получают возможность продать или купить определенные активы по оговоренной стоимости. При этом дата сделки также определяется заранее. Пут – это контракты на продажу, колл – на покупку.

К опционам пут прибегают игроки, которые собираются заработать на ожидаемом падении цены на акции, т.к. контракт позволяет продать активы по стоимости, превышающей их текущий уровень стоимости на рынке. При опционах колл ситуация прямо противоположная – инвесторы надеются на подъем уровня цен, собираясь купить активы дешевле, чем они будут стоить.

Если опционы пут превышает количество колл, то это признак того, что на рынке превалирует чувства страха. Инвесторы стараются застраховать себя от потери денег. При высоких значениях показателя можно говорить о царящей панике. Доминирование колла показывает, что тенденция сменилась на жадность.

Для расчета индекса используется среднее отношение за последние 5 суток.

Волатильность рынка

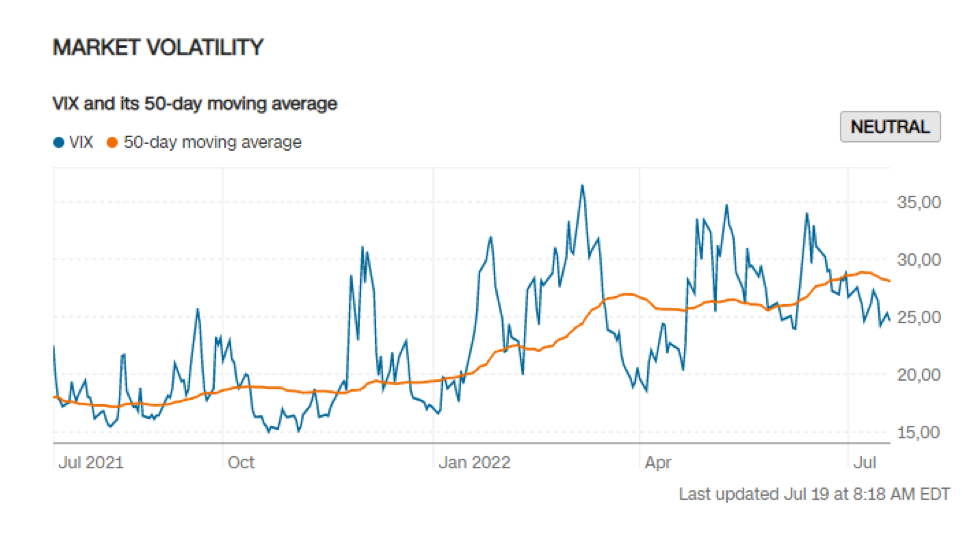

Существуют различные оценки волатильности рынка. Наиболее известный из них – это индекс CBOE или VIX. Этот инструмент показывает волатильность американского рынка за последние 30 дней. Основой служат опционы на индексе S&P500. Обычно оценка снижается во время роста рынка и быстро растет во время падения акций.

При низких значениях инструмента рыночные игроки настроены ждать снижения уровня волатильности (т.е. колебания в величине доходности акций). Такое поведение оценивается как настроения, основанные на увеличении жадности. Высокие цифры отражают увеличение страха.

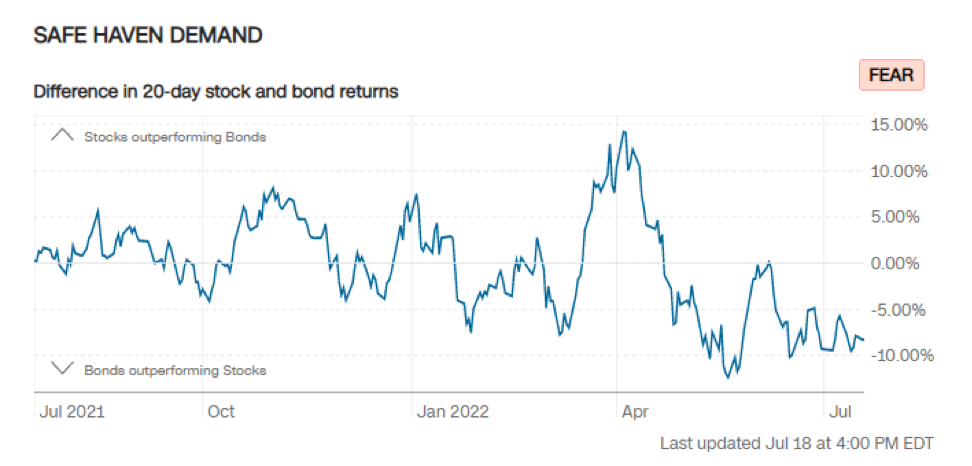

Востребованность безрисковых активов

Активы с гарантированной доходностью предпочитают покупать, чтобы снизить риски, застраховав свои активы от возможного падения. В первую очередь речь идет о государственных облигациях. На американском рынке оценка строится на результате разницы между доходностью от гособлигаций и акциями компаний США. Анализ проводится за последние 20 дней.

Если инвесторы переводят свои капиталы в безопасные активы, которые пусть и обеспечивают меньший доход, но гарантированный правительством, это оговорит о том, что на рынке превалирует страх. Спрос на безрисковые активы может расти также в случае проведения государством более жесткой монетарной политики с соответствующим понижением дохода от акций. При возрастании жадности игроков они начинают предпочитать рисковые, но и более доходные инвестиции.

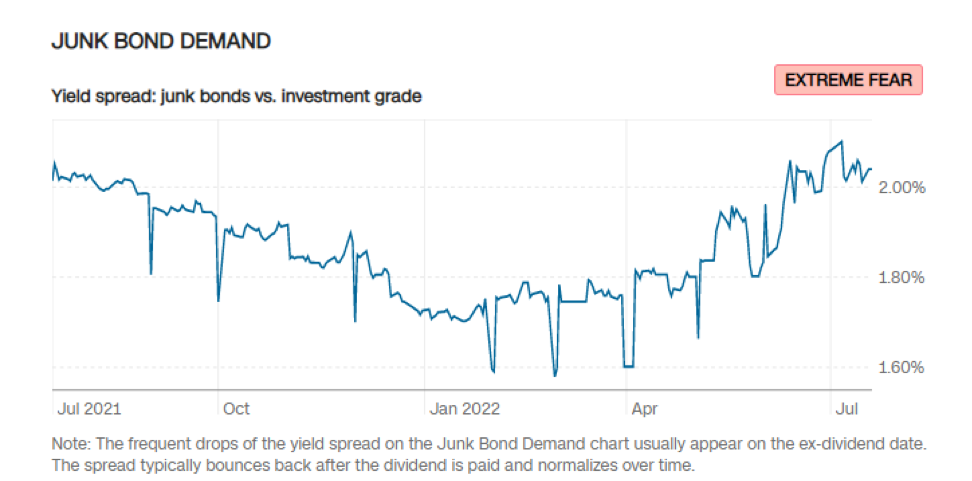

Востребованность мусорных облигаций

К мусорным облигациям относят ценные бумаги, доверие к которым невелико, а риск потерять на них деньги, напротив, значителен. Кредитный рейтинг таких бумаг ниже инвестиционного. Владение такими облигациями по сравнению с другими активами несет высокий риск дефолта.

При росте цен на мусорные облигации их доходность понижается. Если спред между доходом держателей мусорных активов и вложениями в государственные бумаги с малым риском уменьшается, то это свидетельствует об увеличении жадности инвесторов. В этом случае биржевые игроки демонстрируют склонность риску. Если же разница начинает увеличиваться, это однозначный сигнал о возрастании страха.

Почему используется агрегативный индекс

Хотя каждый из приведенных выше показателей сам по себе показывает рост и падение тенденций к страху или жадности, делать оценку поведения на рынке на основе только одного из них сложно из-за большого риска ошибки.

Этот риск снижается за счет использования сразу всех показателей. Их усредненное значение позволяет сделать индекс страха более точным и объективным.Как читать значения индекса

Оценка производится в баллах от 0 до 100. Высчитывается она как средневзвешенное по 7 рассмотренным выше параметрам.

Выделяют 5 показателей индекса:

- высокий страх;

- страх;

- нейтральная позиция;

- жадность;

- высокая жадность.

На сайте CNNMoney индекс демонстрируется в виде спидометра с разделенной на 5 секторов шкалой. За последний год индекс не выходил из сектора страха.

Использовать индекс лучше в качестве индикатора для оценки уровня цен на акции.

Выводы

Во время сильного страха большинство инвесторов начинают выводить средства. Это приводит к недооцененности акций, падению их стоимости. Для игроков с холодным разумом это сигнал о возможности совершения покупок.

Соответственно, в период, когда индекс волатильности VIX свидетельствует о чрезмерной жадности инвесторов, цена акций растет и это потенциально показывает, что пора продавать перегретые активы.

Нужно учитывать, что индекс рассчитывается на основе цен на рыночные активы и с учетом объемов проводимых торгов. Индекс относится к инструментам не столько фундаментального анализа рынка, сколько технического. Это значит, что принимать решения, основываясь только на нем, не стоит. Для снижения рынка и более взвешенной стратегии индекс требуется использовать совместно с другими финансовыми индикаторами.

Актуальные инвестиционные идеи, обучающие материалы для начинающих инвесторов и дайджесты важных для рынка новостей вы всегда можете найти в телеграм-канале «Экспо Инвестиции». Подписывайтесь и зарабатывайте вместе с нами!