Решили инвестировать в драгоценные металлы, но не знаете какие выбрать?

Рассказываем о драгметаллах, и как в них инвестировать.

Какие металлы считаются драгоценными?

Драгметаллами называют редкие химические элементы, которые не подвержены коррозии и окислению. К ним относят золото, серебро, платину и другие металлы платиноидной группы: палладий, осмий, рутений, родий и иридий.

Физико-химические свойства драгоценных металлов такие:

- не поддаются окислению;

- противостоят агрессивной среде;

- имеют как пластичность, так и прочность;

- комбинируются между собой;

- гипоаллергенны;

- сочетаются с остальными металлами, драгоценными камнями и эмалями;

- имеют уникальные качества.

Такие качества говорят о высокой стойкости драгметаллов, что позволяет хранить их веками.

А еще их часто применяют в самых разных отраслях: от создания золотовалютных резервов и инвестирования, до производства полупроводников, радиоэлектроники, медицины и ювелирного дела.

Производством и аффинажем (процессом получения благородных металлов высокой чистоты путем отделения примесей от металла) занимаются специализированные компании с лицензией. На каждое изделие ставится проба и клеймо. Они показывают содержание металла в сплаве и подтверждают факт прохождения государственного контроля.

Как инвестировать в драгоценные металлы?

Инвестировать в драгметаллы можно разными способами: от покупки физического металла (слитки, монеты) или «виртуальных» граммов на обезличенный металлический счет (ОМС), до вложений биржевые и производные инструменты.

Важно, инвестиции напрямую в драгоценные металлы не будут приносить дивиденды. Доходом будет только разница между стоимостью купли и продажи металла.

Как происходит ценообразование драгоценных металлов?

Цены на металлы устанавливаются ежедневно российским регулятором и зависят от:

- курса доллара;

- показателей ключевой ставки;

- биржевых сводок;

- данных фундаментального анализа;

- новостей политики и экономики.

Металлы — защитный актив. В кризисные периоды цена на них увеличивается.

Инвестиции в драгметаллы – долгосрочные (от 3–5 лет). Это помогает инвестору спасти сбережения от инфляции и получить доход в кризисные периоды.

Правила для инвесторов:

- инвестировать нужно на долгий срок и придерживаться правила диверсификации (распределять на различные виды активов). То есть доля золота и других металлов может быть на уровне 10–20% от всего портфеля, все зависит от риск-профиля инвестора.

- Нужно заранее выбрать место для хранения, если речь о физической покупке металла, и проверить источник его поставки.

- Нужно вкладывать в драгоценные металлы систематически, что повышает эффективность инвестиций на длинных дистанциях.

- Инвестору нужно следить за состоянием рынка, изучать новости и аналитику.

Как инвестировать в золото?

Начнем с самого известного и востребованного драгоценного металла у инвесторов — золота. Это надежная инвестиция, которая защищает от инфляции, обладает высокой ликвидностью и хорошей емкостью.

Существует множество способов инвестировать в золото:

- Золотые слитки. Это классический вид инвестиций. Слитки можно продать в любой части света. Купить их можно в банках или специализированных организациях, и нужно учитывать, что продавцы устанавливают спреды — разницу между ценами покупки и продажи актива. Поэтому хорошую прибыль можно получить только при инвестировании на горизонте нескольких лет. К тому же нужно позаботиться о правильном хранении слитка: при появлении царапин и повреждений, его стоимость может значительно снизиться.

Купить золотые слитки можно и в Экспобанке. В продаже есть слитки от 5 грамм, что делает актив доступным для инвесторов с небольшими чеками. - Инвестиционные монеты. Монеты бывают памятными и инвестиционными. Оба вида выпускаются определенным тиражом и имеют свою тематику. Купить их можно в банках, на аукционах или у частных коллекционеров. В отличие от инвестиционных монет, памятные могут изготавливаться не только из драгоценных металлов, но и латуни, медно-никелевого сплава и других материалов. Подробнее можете узнать в нашей статье, а приобрести монеты также можно в некоторых отделениях Экспобанка.

- Обезличенный металлический счет (ОМС). Это специальный счет, отражающий количество драгметалла в граммах, которое принадлежит клиенту банка. У драгоценного металла, учитываемого на счету, нет сведений о пробе, номерах слитков и производителе – потому такой счет и называют «обезличенным». Подробнее о металлических счетах – в этой статье.

- Покупка золота на бирже. Купить золото можно на Московской бирже через брокера, например, через Экспобанк. На бирже торгуют граммами золота, которые размещены в Национальном клиринговом центре. Минимальный спред и оптимальные комиссии делают актив доступным даже для неквалифицированных инвесторов. Доход от сделок необходимо декларировать самостоятельно.

- ETF и БПИФ. Эти «золотые» фонды повторяют цену на золото, привлекая инвестиции в физическое золото или связанные с ним инструменты. Инвесторы покупают акции фонда с низким спредом и высокой ликвидностью. Преимущество — возможность покупки через ИИС (индивидуальный инвестиционный счет).

- Фьючерсы на золото. Это контракты с фиксированной датой покупки золота по определенной цене. Их курс привязан к стоимости золота. Торговля ведется на Мосбирже, минимальный лот — тройская унция. Инструмент подходит для опытных инвесторов, стремящихся к высокой прибыли с использованием кредитного плеча, что сопряжено с высокими рисками.

- Акции золотодобытчиков. Покупка акций золотодобытчиков дает право на дивиденды и делает инвестора совладельцем компании. Стоимость акций зависит от цены на золото, долговой нагрузки компании, доходности, планов развития, ежеквартальных отчетов, дивидендной политики и других факторов. На бирже торгуются акции российских золотодобытчиков — «Полюс» (PLZL), «Полиметалл» (POLY), «Селигдар» (SELGP) и других.

- Криптовалюты с золотым обеспечением. Самый молодой способ инвестирования. Криптовалюты с золотым обеспечением, например, PAX Gold или Tether Gold, покупаются на криптобиржах. Их цена привязана к цене золота, но они могут потерять эту привязку.

Как инвестировать в серебро?

Чаще всего серебро покупают, чтобы разнообразить инвестиционный портфель уже после покупки золота. Способы инвестирования не отличаются от предыдущих, поэтому мы просто перечислим:

- серебряные слитки;

- монеты из серебра;

- ОМС;

- покупка акций;

- ETF и БПИФ;

- фьючерсы на серебро;

- биржевое серебро.

Как инвестировать в платину и палладий

С инвестированием в палладий и платину все немного сложнее — они имеют разное ценообразование. Палладий — металл, который используется только в промышленной деятельности, тогда как платина может использоваться как в промышленности, так и в ювелирном деле.

Инвестировать в палладий и платину можно с помощью физических слитков, фьючерсов, ОМС, ETF, ценных бумаг и ПИФов, а также торгуя на рынке Forex.

Облагаются ли купля и продажа слитков налогами?

После отмены уплаты НДС 1 марта 2022 года, остается выплачивать только НДФЛ, если:

- сумма доходов от продажи драгметаллов и другого имущества превысила 250 тыс. рублей за год;

- владелец держал у себя слитки менее 3 лет.

Плюсы и минусы инвестирования в драгоценные металлы

Среди плюсов инвестирования в драгоценные металлы можно назвать:

- высокую ликвидность рынков;

- медленный, но планомерный рост стоимости;

- универсальность;

- защиту от инфляции и кризисных периодов;

- ограниченную потерю стоимости;

- большой выбор способов инвестирования;

- долговечность;

- улучшение законодательного режима.

Среди минусов:

- инвестиции долгосрочные. Чтобы получить прибыль, в большинстве случаев нужно держать металлы не меньше 3-5 лет;

- ОМС и другие виды инвестирования в драгметаллы не страхуются в системе страхования вкладов;

- отсутствуют проценты и дивидендные выплаты;

Какой драгметалл выбрать?

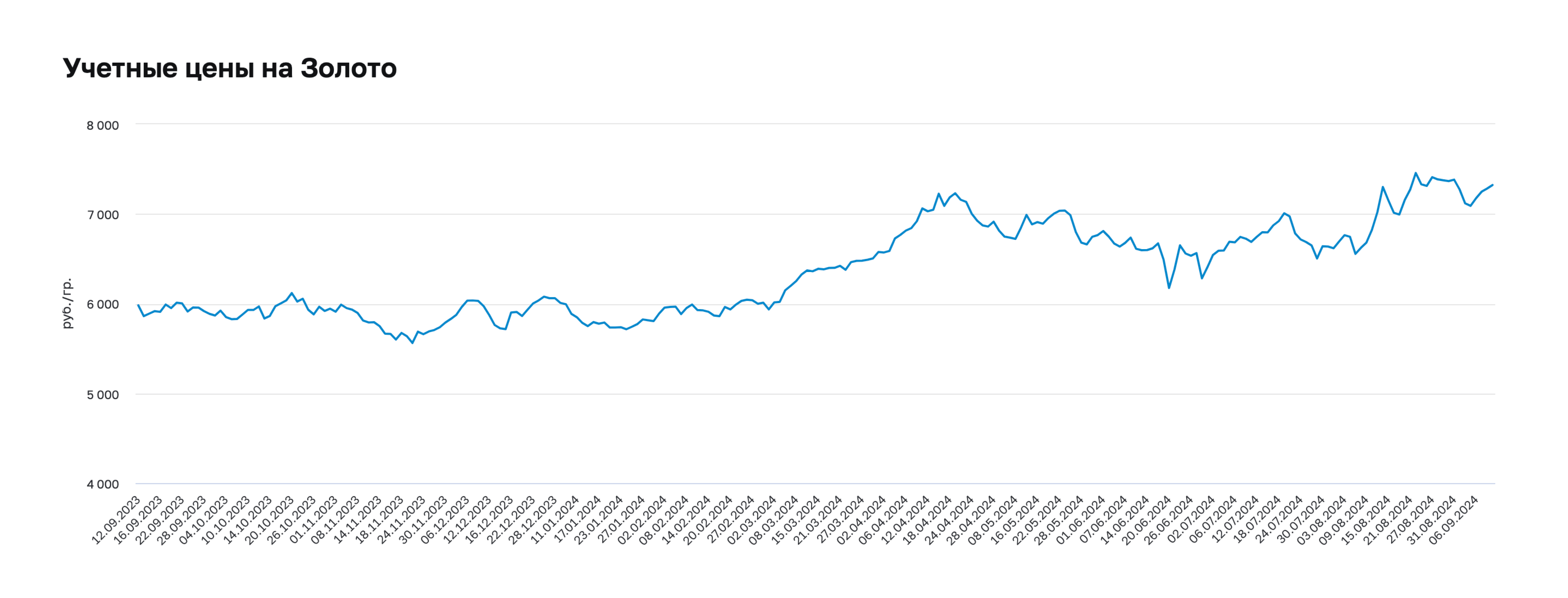

Если вы хотите вложиться в драгоценные металлы, то вам стоит понимать, что золото и серебро, как «тихая гавань», — стабильные инструменты, которые защищают от инфляции, но обычно имеют невысокую доходность. К примеру, на 11 сентября августа 2024 года стоимость за грамм золота составляет 7 322 рубля, что больше на 24%, чем годом ранее.

Источник — сайт ЦБ РФ

Источник — сайт ЦБ РФ

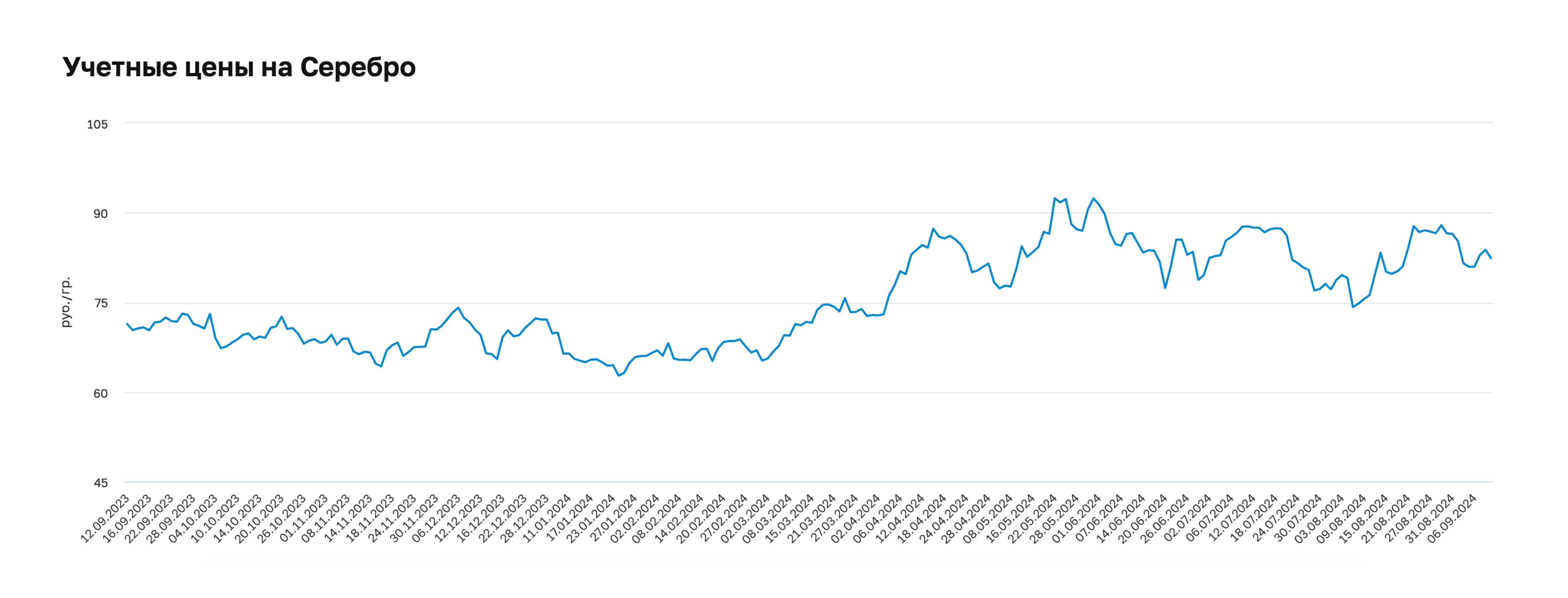

Стоимость серебра также увеличилась на 15% за аналогичный золоту период: с 71 до 82 рублей за грамм.

Источник — сайт ЦБ РФ

Источник — сайт ЦБ РФ

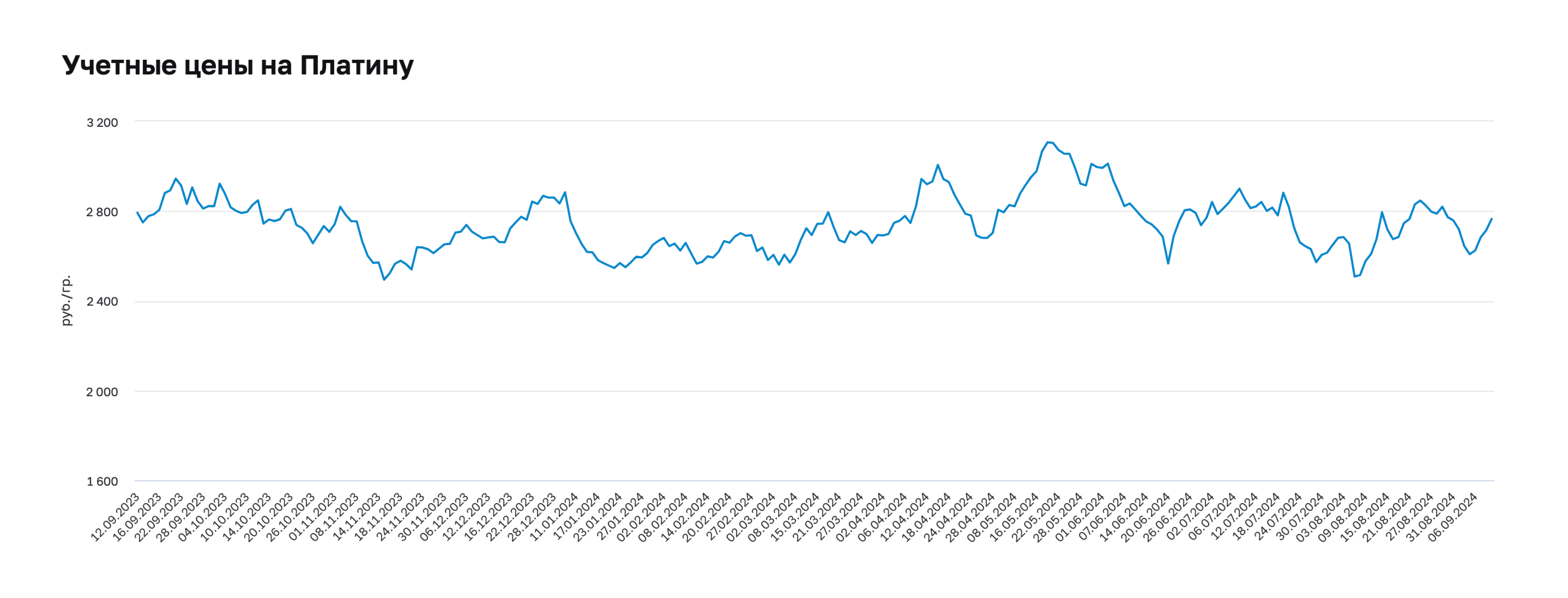

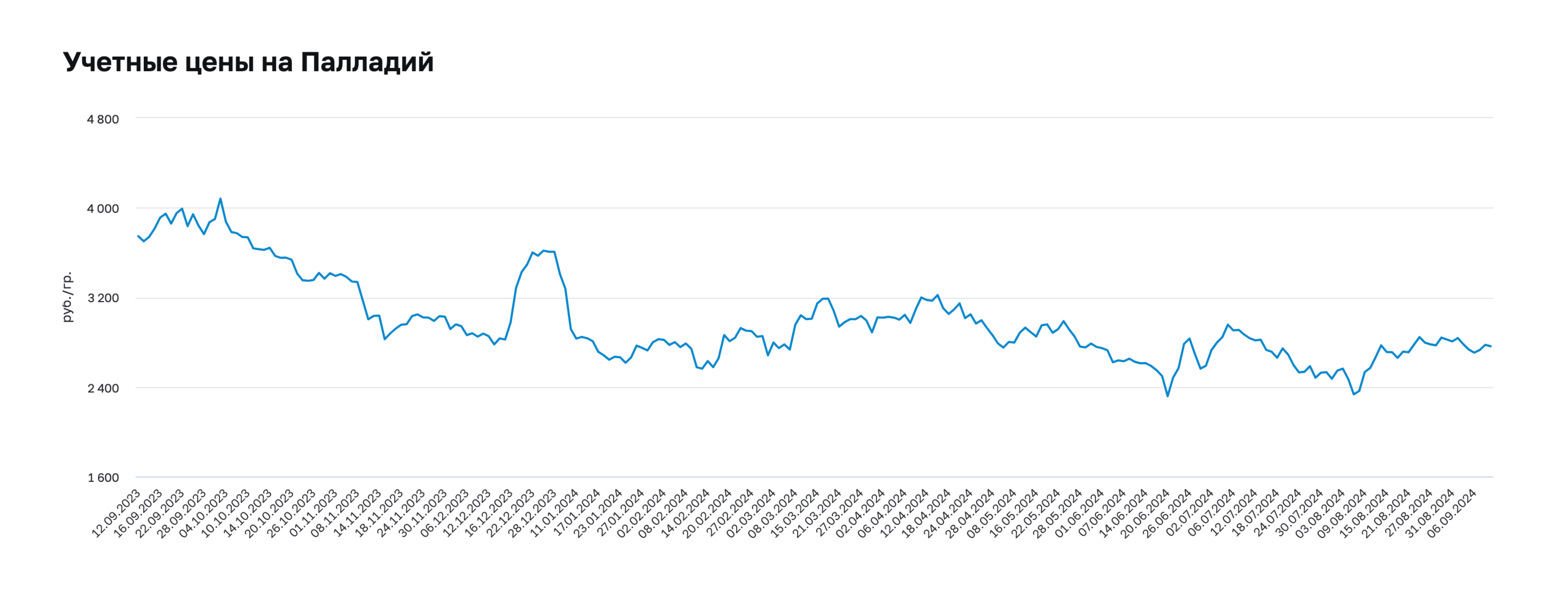

Платина и палладий могут показать хорошую доходность на коротких периодах, однако риски будут выше.

На 11 сентября 2024 года цена за грамм платины составляет 2 765 рублей, что меньше на 1%, чем в прошлом году. Однако в течение всего периода цена то спускалась до 2 494 за грамм (15 ноября 2023 года), то повышалась до 3 104 рублей за грамм (21 мая 2024 года).

Источник — сайт ЦБ РФ

Источник — сайт ЦБ РФ

Стоимость на палладий также имеет частые взлеты и падения. За последний год цена поднималась с 4 081 на 3 октября 2023 года и опускалась до минимума — 2 316 рублей за грамм 20 июня 2024 года.

Источник — сайт ЦБ РФ

Источник — сайт ЦБ РФ

Чтобы выбрать в какой металл вкладываться задумайтесь о:

- о доступных инвестору предложениях — вы можете купить физический металл в слитках или монетах или вложиться в виртуальный актив, привязанный к цене металла;

- о своих финансовых возможностях;

- о поставленной вами цели — желаемые суммы и сроки;

- о будущих тратах — спредах различных банков, налоги при продаже, комиссии брокеров;

- о степени рисков — наименее рискованные ОМС и физические слитки.