Содержание статьи

На что влияет ключевая ставка?

На что влияет повышение ключевой ставки?

На что влияет понижение ключевой ставки?

Как менялся показатель ключевой ставки?

Когда следующее заседание по ключевой ставке?

Что такое ключевая ставка?

Ключевая ставка – это минимальный процент, под который коммерческие банки могут получить кредит от Центрального банка. В зависимости от нее банки устанавливают свои процентные ставки по кредитам и вкладам для своих клиентов. Регулятор принимает решение об изменении ключевой ставки, оценивая множество факторов: динамику инфляции и инфляционные ожидания, объем выпуска товаров и услуг, курс рубля, темпы роста экономики страны и явления в мировой экономике и политике.

Для Центробанка ключевая ставка – это основной инструмент денежно-кредитной политики (ДКП), цель которой – сохранение годовой инфляции вблизи 4%. У денежно-кредитной политики есть циклы: условно она может быть стимулирующей (мягкой) и сдерживающей (жесткой). Когда регулятор видит риски перегрева экономики, он повышает ключевую ставку. Когда ситуация стабилизируется, и нужно, наоборот, ускорить темпы роста экономики, ключевая ставка снижается, и на рынок приходят «дешевые» деньги.

Таким образом, смена циклов денежно-кредитной политики происходит для создания оптимальных условий развития экономики и таргетирования уровня инфляции.

На что влияет ключевая ставка?

Ключевая ставка влияет на:

Ставки по вкладам. При росте ключевой ставки банки увеличивают ставки по вкладам для своих клиентов. Чем выше процент, тем больше люди и компании открывают вклады: сберегать становится выгоднее, чем тратить. Снижение ключевой ставки может привести к обратному эффекту: ставки по вкладам опускаются.

Ставки по кредитам. Вслед за ключевой ставкой растут и ставки по кредитам, а при ее снижении кредиты становятся более выгодными.

Облигации. При повышении ключевой ставки свежие выпуски облигаций размещают с более высоким купоном (денежной выплатой держателям облигаций), что делает их более доходными в сравнении с прежними выпусками облигаций. В свою очередь цены на старые выпуски облигаций начинают падать, а их доходность расти.

При понижении ставки ЦБ новые выпуски облигаций выпускаются с меньшей доходностью. В этом случае для инвесторов будут более привлекательными старые выпуски облигации с более высоким купоном, что приведет к росту их стоимости и соответствующему снижению доходности.

Акции. Изменение ключевой ставки в разной степени влияет на котировки компаний. По общей логике при повышении ключевой ставки акции падают в цене, а при понижении – стоимость акций компаний увеличивается. Это происходит, потому что при низкой ставке компаниям легче брать кредиты на новые проекты и развитие, что в конечном итоге приводит к росту их акций. При этом на котировки каждой отдельной компании влияет множество других факторов, поэтому эффект от изменения ключевой ставки не всегда очевиден.

На уровень инфляции. Регулятор может поднять ключевую ставку, если видит, что цены на товары и услуги растут слишком быстро. Вслед за ключевой ставкой растут ставки по кредитам и вкладам, как для физлиц, так и для бизнеса. Общество начинает больше сберегать и меньше тратить. Экономическая активность и производство замедляется, что с определенным лагом по времени снижает темпы инфляции.

Снижение ставки ЦБ приводит к обратным последствиям — кредиты становятся выгоднее. Компании начинают инвестировать в производство и расширение, люди переходят от «сберегательной» модели к модели «потребления». Экономика растет ускоренными темпами.

На курс рубля. На курс рубля влияет множество факторов, прежде всего, торговый баланс, инфляция, цены на нефть и газ. Движение ключевой ставки тоже может вносить свой вклад в изменение курса национальной валюты. Когда ЦБ повышает ставку, доля рубля на валютном рынке уменьшается и его ценность, как актива, возрастает. В этот момент инвесторы вкладываются в российскую валюту, и она укрепляется. При снижении ключевой ставки инвесторы продают рублевые активы. Это может привести к некоторому снижению курса рубля.

На что влияет повышение ключевой ставки?

Если коротко, повышение ключевой ставки приводит сразу к нескольким последствиям:

- к подорожанию кредитов,

- к росту ставок по вкладам и депозитам;

- к меньшему количеству покупок – люди начинают экономить деньги;

- к снижению уровня инфляции в долгосрочной перспективе;

На что влияет понижение ключевой ставки?

Понижение ставки ЦБ ведет к:

- к снижению ставок по кредитам и банковским депозитам;

- к увеличению покупательной способности;

- к росту экономики и производства, в силу расширения производства на выгодных условиях кредитования;

- к увеличению темпов роста инфляции.

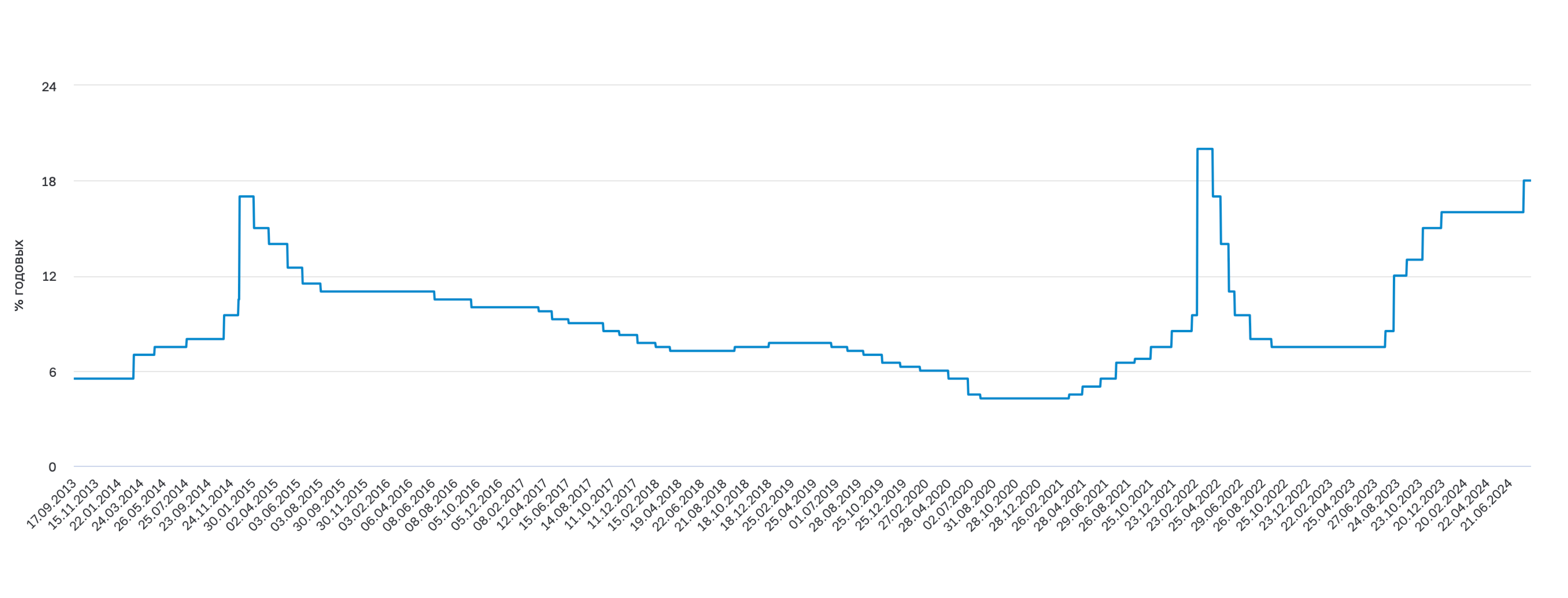

Как менялся показатель ключевой ставки

До ключевой ставки существовала ставка рефинансирования. В девяностых годах ее значения колебались от 20% до 50% годовых, а в период с 1993 по 1996 она доходила до 210%. Минимальный размер ставки рефинансирования, который был достигнут 1 июня 2010 года и продержался до 28 февраля 2011 года, составлял 7,75%.

В 2013 году ставку рефинансирования заменила ключевая ставка. В 2013–2014 годах ключевая ставка росла, достигнув 17%, а с начала 2015 года начала снижаться. Минимальные значения за всю историю наблюдений были на уровне 4,25%. Такая ставка продержалась с июля 2020-го по март 2021 года.

Затем регулятор начал постепенно повышать ключевую ставку, а в феврале 2022 года она резко выросла с 9,5% до 20%. Уже в апреле того же года ЦБ начал смягчать денежно-кредитную политику, в следствии чего ключевая ставка снова снизилась до 7,5% в сентябре 2022 года. В середине 2023 года начался новый цикл повышения, и к концу года ключевая ставка достигла 16% годовых.

С начала 2024 года ключевая ставка оставалась неизменной (16%) до июля 2024 года, когда регулятор повысил ее значение до 18% годовых.

Данные с сайта Банка России

Данные с сайта Банка России

Когда следующее заседание по ключевой ставке?

Заседания по Ключевой ставке ЦБ России проходят в соответствии с расписанием, которое сделано на год вперед с возможностью проведения экстренных собраний.

В текущем году ожидается еще 3 заседания:

- 13 сентября – заседание Совета директоров Банка России по ключевой ставке;

- 25 октября – заседание Совета директоров Банка России по ключевой ставке и публикация среднесрочного прогноза;

- 20 декабря – заседание Совета директоров Банка России по ключевой ставке.