Содержание статьи:

Что такое налоговый вычет?

Кто может рассчитывать на налоговый вычет в 2023 году?

Имущественные налоговые вычеты

Профессиональные налоговые вычеты

Инвестиционные налоговые вычеты

Что объединяет траты на медицину, спорт, образование детей, покупку квартиры и торговлю ценными бумагами? За все это можно получать налоговые вычеты.

Что такое налоговый вычет?

Понятие «налоговый вычет» употребляется в двух смыслах:

- как возврат части уплаченного вами ранее НДФЛ,

- как уменьшение налогооблагаемой базы (суммы, с которой исчисляется НДФЛ).

Кто может рассчитывать на налоговый вычет в 2023 году?

Любой гражданин России, который является налоговым резидентом и у которого есть налогооблагаемый доход.

Оснований для получений налогового вычета несколько. Их можно разделить на несколько видов: имущественные, социальные, стандартные, инвестиционные, профессиональные и другие.

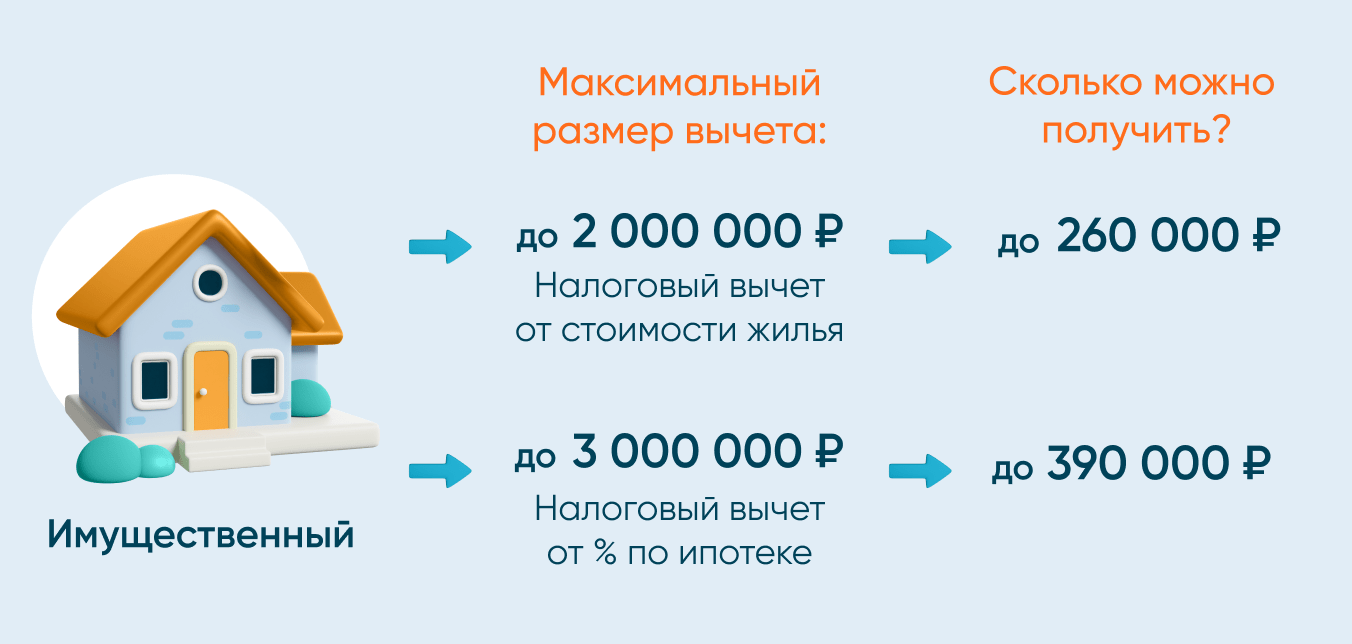

Имущественные налоговые вычеты

Имущественный вычет можно получить при покупке жилья и земельных участков, при продаже некоторых видов имущества или при пользовании ипотекой.

Так, можно вернуть:- до 260 тыс. рублей при расходах на покупку или строительство жилья. Рассчитывается как произведение фактически потраченной суммы (в пределах 2 млн рублей) * 13% (ставка НДФЛ).

- до 390 тыс. рублей при погашении процентов по целевым кредитам. Сумма возврата считается как произведение суммы уплаченных процентов за ипотеку (до 3 млн рублей) * на 13% (ставка НДФЛ).

Но есть несколько особенностей, из важных:

- на сделки с близкими родственниками или членами семьи; на подаренные или полученные по наследству квартиры вычеты не распространяются.

- Если имущество является совместно нажитым, вычет за его покупку могут получить и муж, и жена. Каждому из супругов полагается свой собственный налоговый вычет (до 260 тыс.). Распределить его между собой они могут в любых пропорциях вне зависимости от того, кто заплатил за покупку, но в таком случае на обоих супругов должна быть оформлена долевая собственность.

- Если человек не полностью использовал свой лимит вычета (260 тыс. рублей), то его можно перенести на другой объект

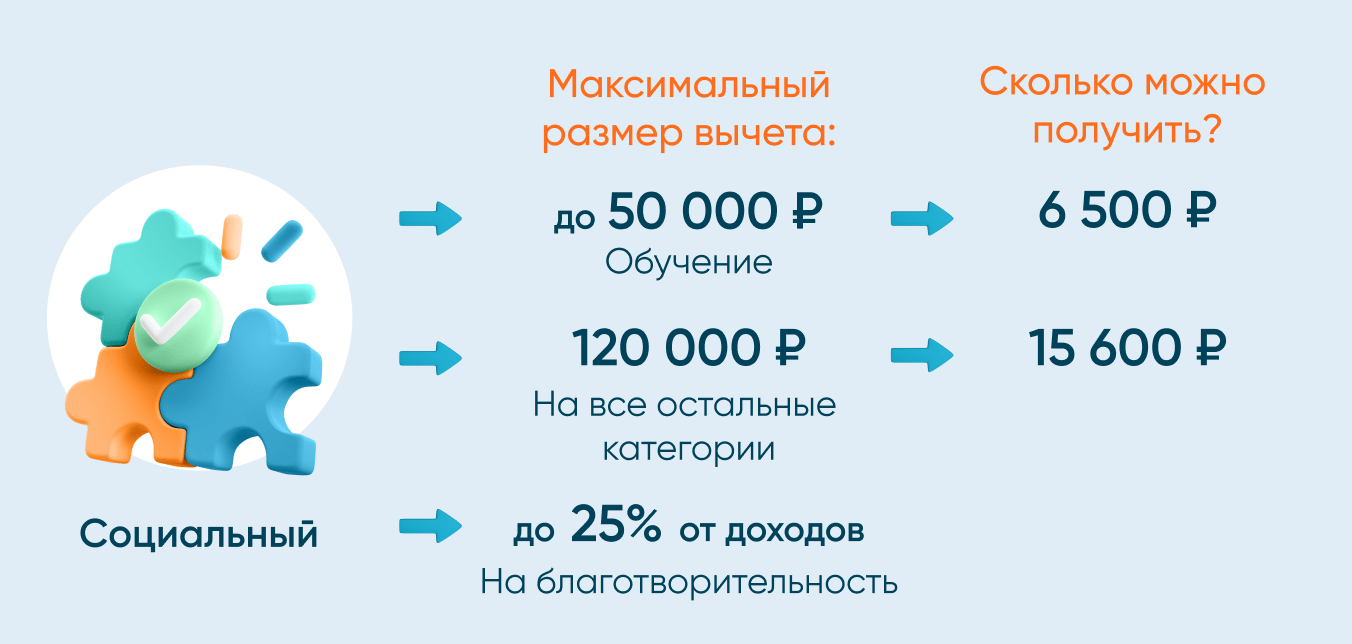

Социальные налоговые вычеты

Социальные вычеты можно получить за расходы на обучение, лечение, благотворительность, медицинское и пенсионное страхование, физкультурно-оздоровительные услуги.

В качестве налогового вычета можно вернуть расходы:

- на обучение собственных или подопечных детей: на каждого ребенка можно вернуть до 6,5 тыс. рублей в год (лимит до 50 тыс. рублей в год * на ставку НДФЛ).

- на дорогостоящее лечение ограничений по расходам и лимита вычета нет

- на все остальные категории (в совокупности), включая собственное образование и прочие медицинские услуги – до 120 тыс. рублей в год * 13%, то есть на счет вернется не более 15 600 руб.

- на благотворительность – база для расчета вычета не может превышать 25% дохода за год физического лица

Какие есть особенности?

- если сумма вычета на все остальные категории превышает 120 тыс. рублей, налогоплательщик сам выбирает те траты, на основе которых будет рассчитываться итоговая выплата

- новый налоговый вычет на фитнес тоже входит в общий лимит 120 тыс. рублей

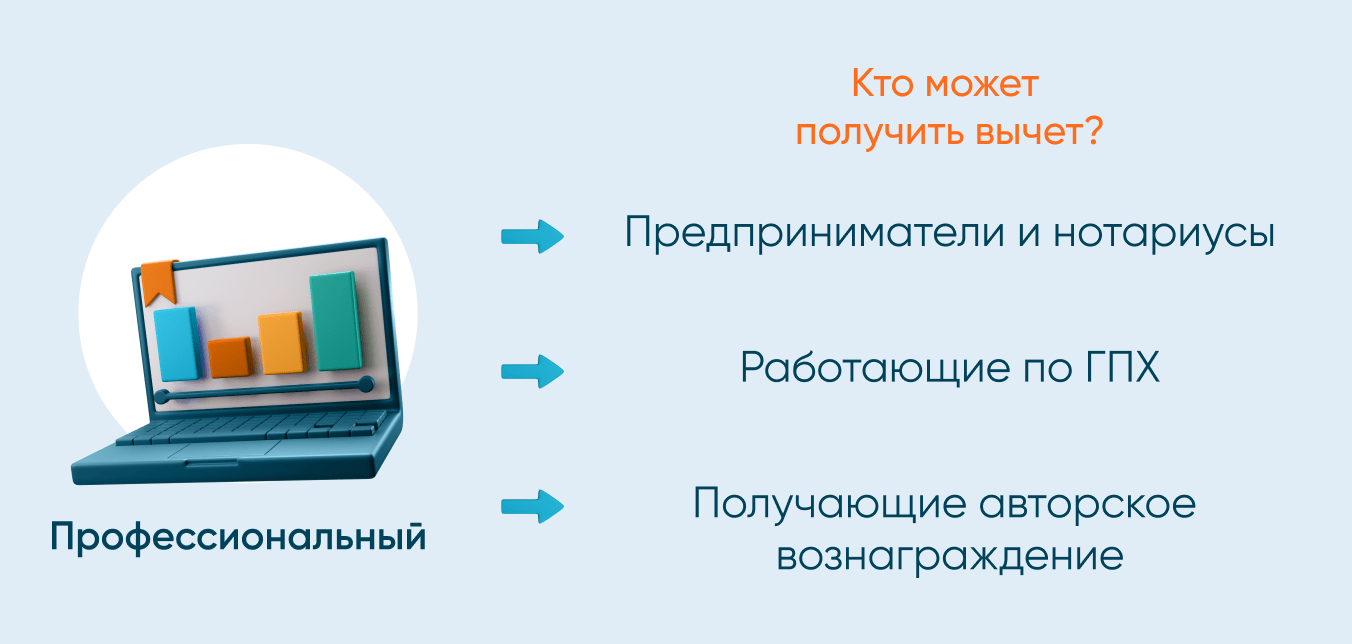

Профессиональные налоговые вычеты

Такие налоговые вычеты могут получать адвокаты, нотариусы; занятые частной практикой (охранники, детективы и т.д.); работающие по ГПХ; авторы, которые получают вознаграждения; и ИП, которые платят НДФЛ 13%.

Профессиональные вычеты предоставляются в сумме расходов, которые налогоплательщик понес в ходе своей деятельности и может документально подтвердить. В некоторых случаях индивидуальные предприниматели могут получить вычет в размере 20% от общей суммы полученного ими дохода.

Особенности профессиональных налоговых вычетов:

- самозанятые не могут ими воспользоваться;

- если ИП не может подтвердить расходы, то у него есть возможность получить вычет в размере 20% от суммы полученного дохода;

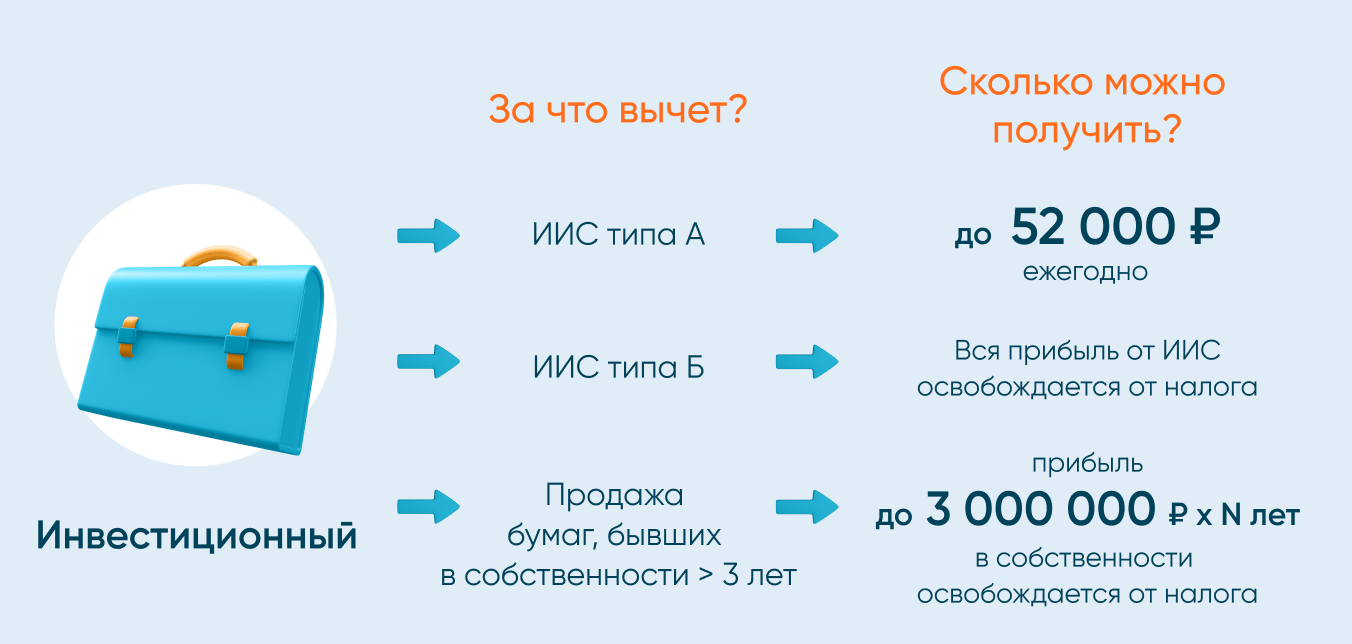

Инвестиционные налоговые вычеты

Инвестиционные вычеты положены

- при продаже ценных бумаг на организованном рынке, если они были в собственности более 3 лет);

- при внесении денег на ИИС;

- при получении дохода по ценным бумагам, учитываемым на ИИС.

Максимальная сумма вычета составляет:

- за ценные бумаги максимальная сумма рассчитывается по формуле: число лет, которое ценные бумаги находились в собственности * 3 млн рублей * на ставку НДФЛ

- за ИИС типа A – до 52 тыс. рублей (не более 400 тыс. рублей за 1 календарный год * 13% НДФЛ)

- за ИИС типа Б – в полной сумме прибыли по операциям на ИИС*на ставку НДФЛ (при этом должно пройти более 3 лет с даты заключения договора на ведение ИИС)

Особенности:

- Вычет при продаже ценных бумаг можно получить, если они находились в собственности более 3 лет.

- Если инвестор использует вычет на ИИС типа А, то на вычет типа Б он рассчитывать не может.

- Если ИИС закрыть раньше, чем пройдет 3 года, то вычет придется вернуть, а также заплатить пени.

Стандартные налоговые вычеты

Такие вычеты предоставляется определенным категориям лиц (см. в п.1 ст. 218 НК РФ), а также родителям или опекунам, у которых на обеспечении находится ребенок до 18 лет или до 24 лет, если продолжает учиться очно.

Вычет из налогооблагаемой базы за первого и второго ребенка составляет 1400 в месяц, за третьего и последующих – 3000 в месяц.

Нужно обратить внимание:

- Если человек имеет право на вычеты нескольких категорий, то выплачивается бОльший из них.

- Чем больше детей в семье, тем выше сумма вычета.

- Родителям и усыновителям детей-инвалидов 1 и 2 группы положено 12 000 рублей налогового вычета; для опекунов, попечителей и приемных родителей детей-инвалидов – 6 000 рублей.

- Одинокие родители получают вычеты в двойном размере.

- Вычеты на детей положены до месяца, пока доход родителя, облагаемый 13% налогом, с начала года не превысит 350 тыс. рублей