За 7 лет своего существования ИИС стал очень популярным среди инвесторов. Главным образом, благодаря налоговому вычету, процесс получения которого с каждым годом становится все проще. Разберем, как вернуть часть уплаченных налогов, просто и без лишних трудозатрат.

Преимущества ИИС перед брокерским счетом

Индивидуальный инвестиционный счет, как особый вид брокерского, появился в России в 2015 году. На него можно покупать акции и облигации как самостоятельно, так и в рамках доверительного управления, когда акции и облигации на счет клиента покупает управляющая компания. Основное отличие ИИС от обычного брокерского счета заключается в том, что по ИИС можно получить налоговый вычет и льготы.

Между тем по ИИС прописаны условия, которые открывают инвестору возможность для получения налоговых льгот:

- открыть индивидуальный инвестиционный счет может только физическое лицо,

- у одного человека одновременно может быть только один ИИС, при этом в семье индивидуальных инвестиционных счетов может быть несколько,

- внести на ИИС можно не более 1 млн рублей за год.

Эти условия равнозначны как для самостоятельного управления ИИС, так и для счетов, на которые покупает ценные бумаги управляющая компания.

Как открыть ИИС?

Чтобы открыть индивидуальный инвестиционный счет, нужно заключить с брокером договор на брокерское обслуживание. Лучше выбирать брокера из списка Московской биржи. Из документов для открытия ИИС требуются паспорт, СНИЛС или номер ИНН.

Как и брокерский счет, ИИС предоставляет возможность совершать сделки и получать прибыль от торговли на бирже. Однако доход, получаемый инвестором, облагается НДФЛ по ставке 13%, а брокер, открывший счет, является налоговым агентом и выплачивает налог за клиента. К тому же с 2021 года для лиц, чей годовой доход превышает 5 млн рублей, ставка НДФЛ составляет 15%.

Кто может получить налоговый вычет по ИИС?

ИИС позволяет вернуть НДФЛ в размере 13% от внесенной на него суммы (в таком случае сумма возврата не может превышать 52 тысяч рублей в год) или вовсе освободить прибыль, полученную от торговли ценными бумагами на ИИС, от налога.

Чтобы получить вычет, нужно:

- быть налоговым резидентом России

- пополнять ИИC не более чем на 1 млн рублей в год

- не закрывать ИИC три года – при закрытии счета ранее 3х лет придется заплатить все налоги, вернуть ранее полученный вычет, а также заплатить штраф

- получать официальный доход, то есть платить НДФЛ.

Как выбрать тип налоговых льгот по ИИС?

Итак, существует два вида налоговых льгот по ИИС. Разберемся, какой выгоднее?

1. ИИС с вычетом на взносы, или вычет типа «А».

По этому виду ИИС инвестор может вернуть 13% от суммы, которую он внес на ИИС в течение года. При этом получать вычет можно в течение 3х лет, ежегодно подавая налоговую декларацию в налоговые органы.

Сумма, от которой будут рассчитаны эти 13%, не может превышать 400 тысяч рублей. То есть максимально можно получить от государства по этой льготе 52 тысяч руб. в год. При этом нужно понимать, что государство возвращает деньги, которые получило от инвестора в качестве подоходного налога за год. Таким образом, для получения налогового вычета в полном объеме – то есть 52 тысячи рублей – необходимо:

- подтвердить официальный доход в размере не менее 400 тысяч рублей в год,

- внести на ИИС в сумме 400 тысяч рублей за год

Поэтому ИИС с вычетом «А» больше подходит тем, кто имеет официальный доход, с которого уплачивает НДФЛ в размере 13%.

2. ИИС с вычетом на доходы, или вычет типа «Б».

Льгота освободит от подоходного налога в 13% весь доход, который инвестор смог заработать, торгуя ценными бумагами на ИИС. У второго вида вычета нет ограничений по суммам, но получить вычет можно только через 3 года после открытия.

Индивидуальный инвестиционный счет с вычетом типа «Б» лучше открывать тем, у кого нет доходов, облагаемых по ставке 13%: индивидуальным предпринимателям, самозанятым, студентам или пенсионерам.

При открытии индивидуального инвестиционного счета по умолчанию он будет считается как счет с вычетом «Б», но как только инвестор подает декларацию в ФНС на возврат 13%, ИИС превращается в счет с вычетом «А».

Уже сейчас ведутся разговоры о том, что индивидуальный инвестиционный счет первого типа (на взносы) может быть отменен при появлении ИИС третьего типа, в котором будут сочетаться льготы на взнос и на полученный доход. Но пока окончательных решений по этому вопросу нет.

Как закрыть ИИС?

Вывод денежных средств с индивидуального инвестиционного счета, даже частичный, предполагает его обязательное закрытие. Поэтому поступающие на ИИС купоны и дивиденды снимать не рекомендуется. Другое дело, если купоны и дивиденды от имеющихся на ИИС ценных бумаг поступают на отдельный брокерский счет. Некоторые брокеры предлагают такую функцию.

Кстати, это позволяет не только частично пользоваться доходом от ценных бумаг на ИИС в течение трех лет, но и увеличить размер налогового вычета «А». Дело в том, что выплаченные на отдельный счет купоны и дивиденды можно заново завести на ИИС, это будет считаться пополнением, или новым взносом, а значит в будущем году вы сможете вернуть 13% от этой суммы.

Индивидуальный инвестиционный счет можно закрыть в любой момент. Но нужно помнить, что, если закрыть ИИС до того, как пройдет 3 полных года с момента его открытия, право на налоговый вычет будет потеряно.

При этом, если оформлен вычет по ИИС «А», и было уже возвращено 13% от суммы средств, внесенных на счет, то налоговая начислит налог, равный этой сумме. А также будет добавлена пеня за то время, пока эти деньги не были использованы — 1/300 ключевой ставки ЦБ РФ за каждый рабочий день просрочки.

Если вычет не оформлялся, то при закрытии счета ранее 3 лет с дохода от инвестиций придется заплатить 13% подоходного налога. Брокер как налоговый агент сам рассчитает и удержит необходимую сумму при выводе денег со счёта.

Способы закрытия ИИС

Закрыть ИИС можно двумя способами:

- Продать все ценные бумаги и валюту, находящиеся на ИИС, дождаться завершения сделок и расчетов и по распоряжению вывести все денежные средства, полученные от продажи без остатка.

- Перевести ценные бумаги с ИИС на брокерский счет по поручению. В этом случае инвестор будет вынужден заплатить комиссию брокеру за перевод бумаг, обычно она зависит от количества ценных бумаг в портфеле. Но при этом инвестор получит преимущество, так как при продаже активов после трёх лет владения платить налог на полученный доход не придётся.

О каких еще нюансах ИИС нужно знать?

Просто открыть ИИС, продержать его 3 года, внести деньги за несколько дней до закрытия, закрыть ИИС и получить вычет от государства в размере 52 тысяч рублей уже не получится. В августе 2017 года были приняты поправки в Налоговый кодекс Российской Федерации, согласно которым налоговые органы могут отказать в возврате налога, если заподозрят, что ИИС был открыт лишь с целью получения вычета. То есть, если по счету не было ни одной операции за всё время его существования, то намерение открыть ИИС лишь с целью получения вычета не подвергается сомнению. Поэтому рекомендуется совершать сделки, желательно в объёмах не менее 25% от общего размера средств, находящихся на ИИС.

Пошаговая инструкция по оформления налогового вычета

Оформить вычет достаточно просто. Мы пошагово разберем, как это сделать, на примере вычета «А» (на взнос).

Из документов вам понадобится:

- скан договора с брокером (может подойти и извещение по соглашению ИИС)

- подтверждение зачисления средств на индивидуальный инвестиционный счет (приходный кассовый ордер, платежное поручение или поручение на перечисление денежных средств). Если было несколько пополнений за год, можно предоставить отчет брокера о сделках, операциях и состоянии счетов за определенный период.

- справку о доходах и суммах налога физического лица (2-НДФЛ) из бухгалтерии за тот год, в котором были внесены денежные средства на ИИС (если данные в личном кабинете Nalog.ru не отображаются автоматически)

Вы подготовили все документы, а теперь можете приступать к оформлению вычета:

- Для начала зарегистрируйтесь в личном кабинете на сайте ФНС (Nalog.ru). Пройти идентификацию можно и через учетную запись на Госуслугах (ЕСИА), если она есть.

- Получите неквалифицированную электронную подпись (Главная – «Профиль» – «Получить ЭП»).

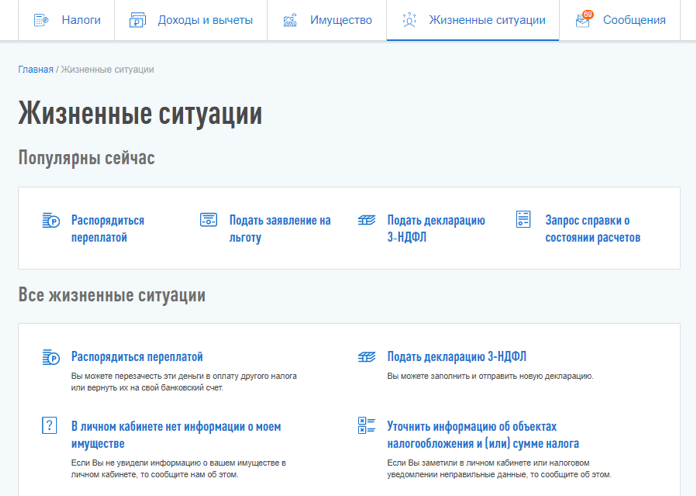

- Теперь вам нужно заполнить декларацию 3-НДФЛ, в том числе заявление на налоговый вычет по ИИС. Для этого перейдите во вкладку «Жизненные ситуации» – «Подать декларацию 3-НДФЛ»).

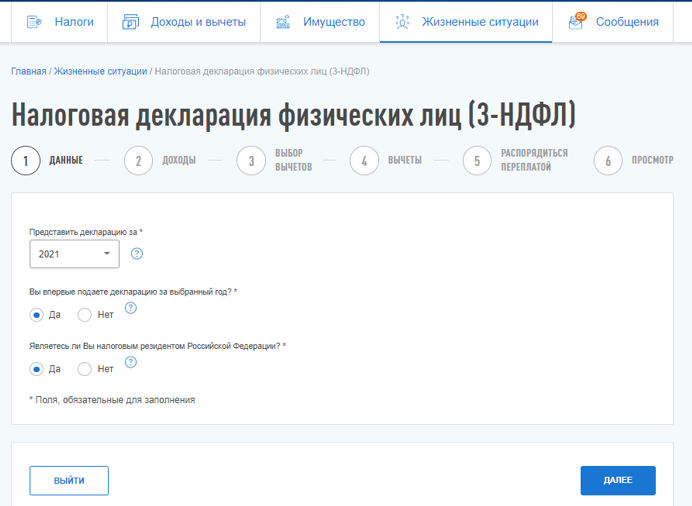

- На первой странице выберите год, за который хотите получить налоговый вычет, и ответьте на два вопроса.

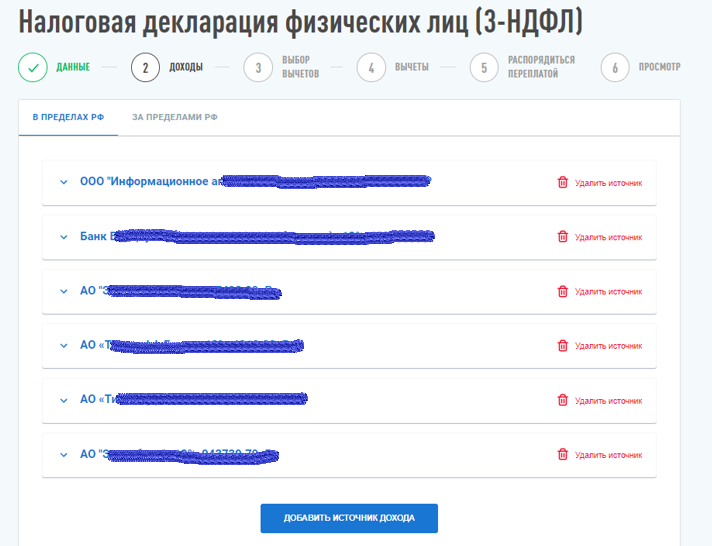

- Следующей появится страница с данными о всех полученных налогооблагаемых доходах за год. Здесь будет информация о всех официальных местах работы, инвестиционных доходах и т.д. Проверьте информацию. Если у вас есть еще доходы, которые нужно задекларировать, вы можете добавить их вручную.

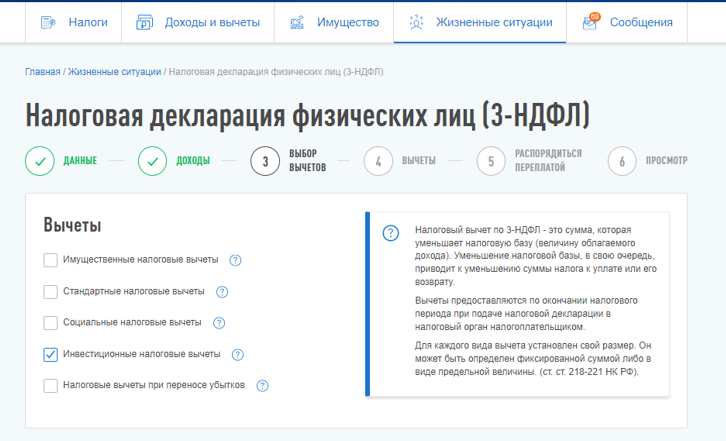

- Затем вам будет предложено выбрать виды налоговых вычетов (имущественные, социальные, стандартные, инвестиционные). Вы можете выбрать один или несколько. Например, инвестиционный (по ИИС) и имущественный (если вы впервые купили свое жилье или взяли ипотеку).

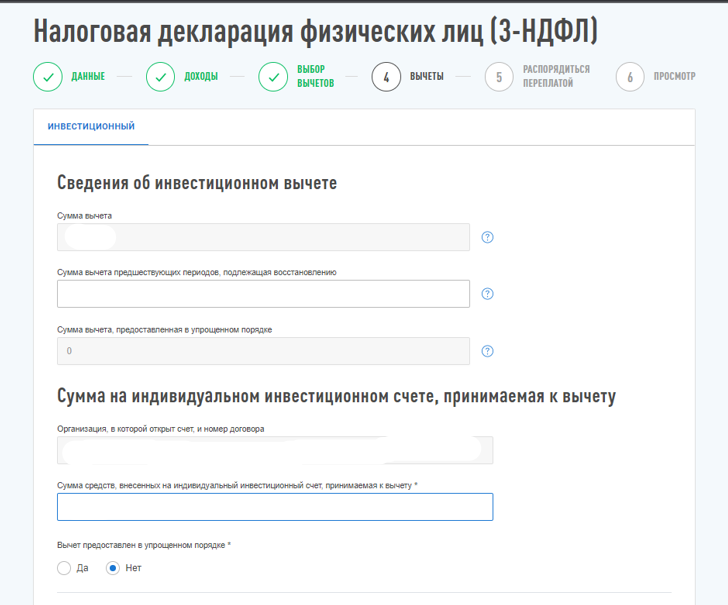

- На следующей странице вас попросят вписать сумму средств, внесенную на ИИС за отчетный год, а также название организации, где открыт счет, и номер договора.

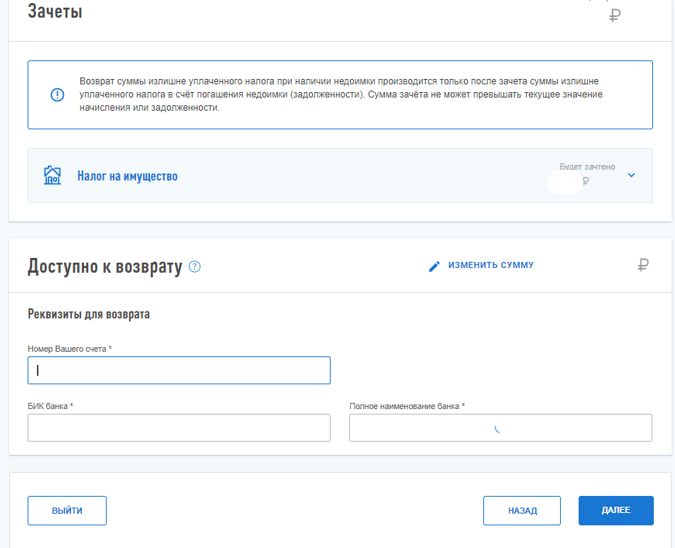

- Сумма переплаты по декларации (т.е. причитающегося вам возврата) будет рассчитана автоматически. Следующим шагом вы сможете ей распорядиться. Для этого нужно будет указать реквизиты счета, куда после налоговой проверки придут деньги.

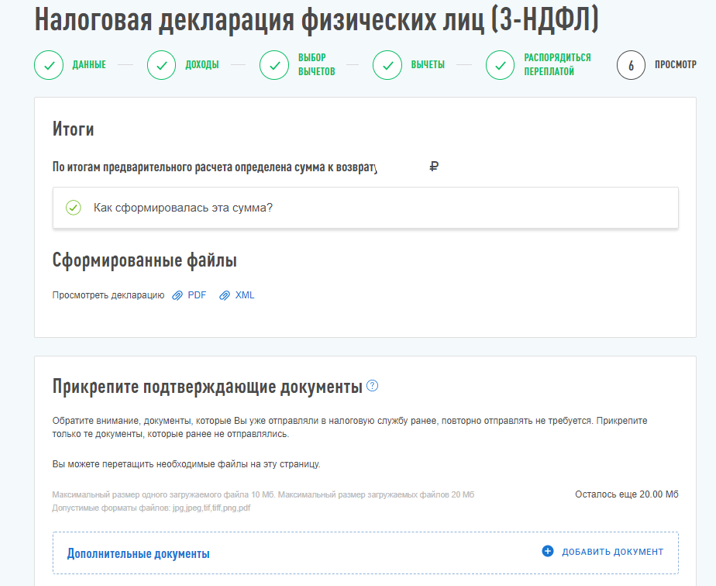

- Затем прикрепите заранее подготовленные документы. Проверьте, чтобы комплект был полным.

- Поставьте электронную подпись. Для этого в соответствующем окне нужно ввести пароль, который вы придумали при создании ЭП.

Осталось только дождаться рассмотрения декларации и возврата налога. Обычно камеральная проверка занимает 2-3 месяца. За статусом ее проведения можно следить в личном кабинете. Если налоговой понадобятся уточнения или дополнительные подтверждающие документы, вам пришлют уведомления, поэтому лучше периодически проверять сообщения на сайте Nalog.ru

С 2022 года вычет можно получить и в упрощенном порядке. Брокер или управляющая компания в добровольном порядке сообщает в ФНС, что инвестор пополнил индивидуальный инвестиционный счет, и налоговая самостоятельно готовит заявление о вычете. Его лишь нужно подписать в личном кабинете на сайте ФНС. Для уточнения возможности получения налоговых вычетов в упрощенном порядке нужно обратиться к своему брокеру.